Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

100+ лучших идей: перегородки для зонирования комнаты

Фото в интерьере комнат

Варианты зонирования для различных помещений.

Кухня

Разнообразные мобильные, раздвижные или стационарные конструкции позволят рационально разграничить пространство кухни-гостиной...

Читать далее

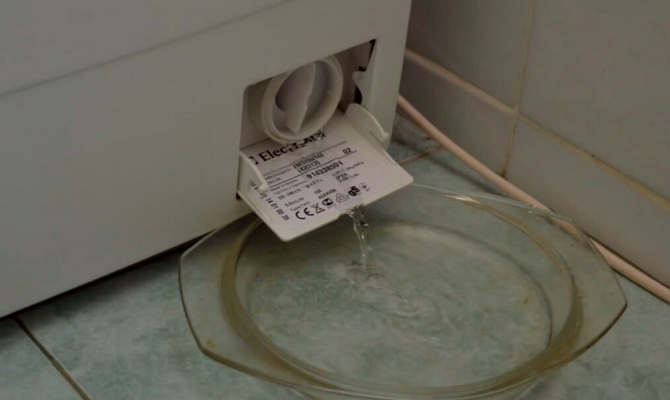

10 домашних дел, которым должен научиться каждый взрослый человек

9 вариантов дизайна квартиры-студии 25 кв.м и фото, которыми можно вдохновиться

200 пледов вязаных спицами и крючком

100 лучших идей дизайна: угловые шкафы на фото

5 причин, почему флорариум

25 интерьеров однокомнатных квартир с детской

10 бесплатных программ для дизайна интерьера

15 идей по обустройству маленькой кухни (70+ фото примеров)

65 идей как украсить дом своими руками

Рекомендуем

Лучшее

Важно знать!

77 437 фото: маленькая кухня

Особенности линейной кухни

Само название такой планировки говорит о том, что вся мебель выстраивается в одну линию. Столы, рабочая поверхность, шкафчики и ящики ставят под одной стенкой. В чем выгодная...

Читать далее

80 крутых вещей сделанные своими руками

15 неожиданных идей для хранения на кухне

Поделки для дома

Как выбрать цвет дивана. простые шаги

Стол-трансформер: 110 фото лучших моделей. дизайн и стильные идеи модельного ряда 2018 года

? как украсить кабинет и офис на новый 2019 год: фотопримеры и советы дизайнеров с учётом стиля

Кровать-трансформер для малогабаритной квартиры

Консол

Плоды, семена, кора и листья ясеня: описание и применение

Новое

Обсуждаемое

Важно знать!

Горячие блюда из индейки — рецепты

Индейка, маринованная в шампанском с апельсинами

Категория:

Горячие блюда Блюда из птицы Горячие блюда из индейки

Песня Галины Хомчек - Зимний вечер.

Когда зимний вечер

Уснет...

Читать далее

Дизайн дома в стиле прованс на современный лад. отделка, мебель, цвета

Как сделать антресоль в коридоре своими руками в хрущёвке

Сталинский ампир в дизайне интерьера

Профиль для гипсокартона

Диван с механизмом клик-кляк: выбор и уход (+30 фото)

Чем отличается экокожа от натуральной?

Все о софе

Новогодняя елка своими руками

Глициния: уход и выращивание

Актуальное

Важно знать!

Гофрированные цветы своими руками: 80 фото и видео инструкции как сделать цветы из бумаги

Идеи оформления к детскому празднику

Каждому ребенку приятно самому участвовать в оформлении помещения, по случаю празднования собственного дня рождения. Это прекрасная возможность творческим путем выразить...

Читать далее

Как почистить золото в домашних условиях

Необычные идеи изготовления новогодней светодиодной гирлянды своими руками

Делаем потрясающие мягкие игрушки: 10 мастер-классов с выкройками

Трельяж: особенности выбора и размещение

Кактус

Венге в интерьере: 160+ (фото) сочетаний цветов с мебелью (дизайн гостиной, спальни, прихожей)

Самодельный пантограф

Как сделать потолок из гипсокартона своими руками

Зеркала с лампочками по периметру своими руками: описание, схема и рекомендации. гримерное зеркало с лампочками

Обновления

Статьи

Посадка и уход за саженцами малины: советы и инструкции

Статьи

Посадка и уход за саженцами малины: советы и инструкции

Саженцы малины: секреты ухода и правильной посадки для обильного урожая

В мире садоводства малина занимает...

Статьи

Создание уютной гостиной с диванами и креслами: советы для стильной обстановки

Статьи

Создание уютной гостиной с диванами и креслами: советы для стильной обстановки

Создание уютной и стильной обстановки в гостиной – это как искусство, в котором диваны и кресла играют...

Статьи

Сантехника для ванной

Статьи

Сантехника для ванной

Сантехнику из какого материала лучше выбирать?

Большая часть предлагаемых сегодня на рынке умывальников,...

Лафет

Лафет

В чём состоит особенность сруба из лафета

Особенность норвежского сруба состоит в креплении брёвен между...

Каким может быть покрывало на кровать для спальни

Каким может быть покрывало на кровать для спальни

Модели пледов

Любая кровать нуждается в собственном, подобранном именно для нее покрывале. Помимо перечисленных...

Зимостойкие венерины башмачки

Зимостойкие венерины башмачки

Лучшие гибриды венериного башмачка

Самые популярные гибриды циприпедиума, выведенные Майклом Вайнертом,...

Стол из эпоксидной смолы: виды, мк по изготовлению с видео (50 фото)

Стол из эпоксидной смолы: виды, мк по изготовлению с видео (50 фото)

Достоинства и недостатки

Ни один материал нельзя назвать абсолютно идеальным. Пользователь лишь выбирает,...

Поделки из газетных трубочек для всей семьи

Поделки из газетных трубочек для всей семьи

Плетем стенки: простые виды и схемы плетения

Работа над основанием и переходом к вертикали закончена....

Двухъярусная кровать для подростков: виды и правила выбора

Двухъярусная кровать для подростков: виды и правила выбора

Основные варианты двухъярусных кроватей

Эти предметы мебели имеют свою классификацию, которая в первую...

Открытка деду морозу своими руками

Открытка деду морозу своими руками

3D-открытка с новогодней ёлочкой

Чтобы сделать красочную объемную открытку на Новый год 2020 своими...

Реставрация антикварной мебели своими руками

Реставрация антикварной мебели своими руками

Реставрация деревянных поверхностей

Как бы аккуратно не обращались с мебелью, все равно возникают потертости,...

Как сделать калитку своими руками: пошаговое описание постройки простых и автоматических калиток (50 фото + видео)

Как сделать калитку своими руками: пошаговое описание постройки простых и автоматических калиток (50 фото + видео)

По использованному сырья калитки делятся на несколько видов

Деревянные. Наилучшим образом подойдут к...